得益于转融通机制、两融标的扩容等,融券余额规模攀升。券商发力融券业务,拓宽转融券券源渠道,重点开展专业投资者融券服务。

近日,两融余额持续回升,融券余额创出历史新高。截至4月22日,沪深两市两融余额为1.67万亿元,其中融券余额为1522亿元,较上年同期增加逾6倍。

多位分析人士在接受《国际金融报》记者采访时表示,得益于转融通机制,特别是科创板股票上市首日即可作为融资融券标的,券源逐渐增加,近期融券余额规模攀升。当前融券余额占两融余额比例在9%左右,仍以融资余额占据主导地位,总体上对A股情绪影响有限。

融券余额一年增6倍

两市融券余额今年以来累计增长150亿元,突破1500亿元。截至4月22日,沪深两市融资融券余额为1.67万亿元,占A股流通市值比为2.33%。其中,融资余额为1.52万亿元,融券余额为1522亿元,融券余额占两融余额比例约9%。2020年4月22日融券余额为217亿元,一年时间增加1305亿元,增长6倍。

逐月来看,两融余额与沪指之间呈现正相关关系。融券规模增速明显,但是融资融券余额差距也进一步拉开。

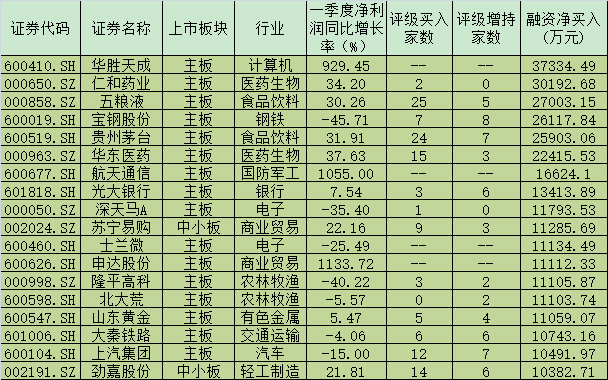

截至4月21日,348只个股融资余额超过10亿元,而融券余额超过10亿元的个股仅有24只,且主要是机构重仓的大市值龙头股,中芯国际、恒瑞医药融券余额约为60亿元,招商银行、美的集团融券余额分别是46亿元、42亿元,而贵州茅台、兴业银行、中国平安融券余额均约30亿元。

横向数据对比来看,有些个股年内融券规模呈现攀升态势,同比倍增。就中芯国际而言,融券余额相比年初的34亿元增长79%,比2020年7月16日的11亿元增逾4.5倍。A股“市值一哥”贵州茅台融券余额比年初的36亿元减少近6亿元,但相比去年同期4亿元增约26亿元,增长6.5倍。

转融通月度统计数据显示,转融券交易金额近一年内呈现明显增加态势。上市企业股东参与转融通证券出借业务意愿提高,在涉及股份不发生所有权转移时,可以获取出借利息,盘活存量资产。4月以来,12家上市企业发布大股东参与转融券证券出借业务公告。

记者统计获悉,截至4月21日,263家科创板上市企业融资余额共计327.6亿元,其中255家上市企业融券余额总计174亿元,融券规模超过1亿元的还包括金山办公、华润微、心脉医疗、石头科技、传音控股、中国通号等。

东方财富Choice数据显示,非银金融、汽车、钢铁、生物医药、计算机等行业年内融券量靠前,融券强度也比较靠前。截至4月21日,非银金融行业融券余额以189亿元居榜首,期间净卖出股量以6.2亿股靠前,融券强度逾15%。

多空平衡机制有待完善

申万宏源首席市场专家桂浩明告诉《国际金融报》记者,一直以来,融券占两融余额比例较小,主要是因为券源不足。近期融券余额规模攀升,主要得益于转融通机制,特别是科创板股票上市首日即可作为融资融券标的,券源逐渐增加。特别是从去年开始,融券规模增速明显,当新股价格明显偏高时,或者机构抱团股震荡,资金存在融券操作机会。

桂浩明强调,融券规模增加对股市影响很有限。当前国内融券相对融资比例很低,与国际成熟市场水平相差很远。融券也未必表明看空,更多是在某个阶段操作倾向,未来当平仓时也是买入力量,是一种战术性交易。对于融券余额增加,市场不必做太多解读,只能说市场更加完善,市场功能的发挥更加充分,市场结构更加合理。

透镜公司研究创始人况玉清在接受《国际金融报》记者采访时表示,融券余额的攀升对A股市场投资情绪不会造成影响,因为当前融券规模在A股中占比仍然非常低,融券做空的个股主要还是大盘蓝筹股,融券市场处于“跛足”状态,A股市场实质上缺乏有效做空工具。

中山证券首席经济学家李湛向《国际金融报》记者表示,从融券属性看,融券余额的快速攀升间接反映出部分投资者对A股市场后续的不确定性,当前操作趋于谨慎。目前融券余额占两融余额比例在9%左右,融资余额仍占据主导地位,因此对A股情绪影响有限。

李湛进一步提出,融券卖出能提供与做多方向相反的交易活动,起到稳定价格、完善市场体系的作用。融资融券虽然为市场提供了杠杆交易和反向交易的途径,但同时也有可能放大市场风险。逐步放开两融交易的同时,也要进一步监测融资融券交易状况。

A股多空机制也在资本市场改革开放下不断完善,当前A股两融市场也迎来外资新客户。去年QFII新规发布后,多家券商实施QFII转融通出借业务,年底为QFII客户在A股市场开立信用账户,并完成首次融资融券交易。

多位业内人士在接受《国际金融报》记者采访时表示,QFII参与两融业务,一方面意味着A股将迎来千亿元级别活水,另一方面可充分利用杠杆特性看多看空,主要对市场交易量以及交易力量平衡性产生影响,完善A股市场多空平衡机制。

券商发力融券业务

数据显示,2020年末融资融券规模从年初的1.02万亿元增至1.62万亿元,其中融券市场规模从138亿元增至1370亿元。两融业务活跃增厚了券商信用业务收入,有10家券商去年信用业务净收入超过10亿元,国泰君安、海通证券、广发证券分别以52亿元、41亿元、32亿元排在前三。

记者梳理上市券商年报获悉,券商正发力融券业务,拓宽转融券券源渠道,重点开展专业投资者融券服务。

广发证券去年利息净收入同比增加34.27%至42.53亿元,占营收比重14.59%,这主要归因于融资融券业务利息收入增加。

华西证券去年自营业务净收入10亿元,其中两融业务利息收入增至8.8亿元,其融券业务迅速启动、从无到有,通过与头部公募基金深入合作,同时引进头部量化机构客户,融券规模成倍提升。

得益于融资融券利息收入增加,国信证券去年利息净收入同比增逾8%至48.9亿元,占营收比重为26.05%。去年,国信证券从供给端推动融券业务发展,并成为社保基金转融通证券出借四家代理证券公司之一。2021年,国信证券将抓住全面实施注册制改革的发展机遇,坚持科技赋能业务拓展及运营管理,加大核心客户培育和挖掘力度,着力多渠道拓宽券源,强化风险预警及防控措施,推动融资融券业务做优、做强、做大。

去年,国泰君安完成了市场首批QFII融资融券业务及转融通证券出借交易业务。截至去年底,国泰君安融资余额增至868.6亿元,市场份额占比5.86%;融券余额88.9亿元,较上年末增加462.2%,市场份额占比6.49%。其中,机构客户融资融券余额247亿元,较2019年末增长111.6%,占公司融资融券余额的28%。

海通证券在年报中表示,去年充分发挥双创板(科创板、创业板)保荐跟投券源领先优势的同时,大力构建转融通和创新产品发行等多元化的券源筹集渠道,提升对各类融券策略客户的服务能力,融券业务规模增长近10倍。截至2020年底,海通证券融资融券余额增加259.2亿元至676.8亿元。

-

我从余额宝内转到自己的银行卡要手续费吗

余额宝转出到银行卡要手续费吗余额宝转出到银行卡分为两种情况,一种是转出到自己的银行卡,一种是转出到别人的银行卡。转出到自己的银行卡更多

2019-03-22 16:25:01

-

最近余额宝的收益怎么越来越少?

2013年6月余额宝横空出世,七日年化收益率高达6 763%(简单的说就是:存一万每天能大概收到2元钱的利息,太爽了),不知道是银行存款利率的多更多

2019-03-28 15:19:36

-

地方债为何遭疯抢?风险低、收益率比余额宝高

地方政府债券债项评级均为AAA级,因此几乎所有个人和中小机构投资者只要在允许开办柜台业务的商业银行开立债券账户,即可参与经发行人(地方更多

2019-04-08 09:11:26

-

时隔两年天弘余额宝取消限购 影响近6亿用户

每经记者 聂虹 每经编辑 叶峰天弘余额宝取消限购啦!在那个大众对基金是什么还懵懵懂懂的年代,余额宝凭借其小额分散、方便快捷的特点为更多

2019-04-10 08:50:37

-

尚不足五个月已发生67起债券违约事件 合计债券

2019年以来,债券市场并不平静。近日,康得新资金乱象事件引爆市场。短短4个月,康得新就有3起国内债券违规事件,1起美元债违规事件。5月12更多

2019-05-14 08:57:15

-

-

5月15日A股两融余额较前一个交易日增加6.21亿元

本报见习记者 徐一鸣5月15日三大股指集体上扬,市场做多意愿再次活跃,A股两融资金加仓态势渐显。统计数据显示,截至5月15日,两融余额为9更多

2019-05-17 16:31:37

-

7月份以来两融余额达9147.19亿元,较6月末增长39.

■本报记者 任小雨7月份以来,沪深两市股指呈现震荡整理的态势,上证指数在2900点附近上演拉锯战,市场热点轮动较快,资金呈现持续流出的更多

2019-07-19 13:27:56

-

外汇市场供求基本平衡 10月末我国外汇储备余额

■本报记者 刘琪今年以来,在复杂多变的外部环境下,前三季度我国跨境资金流动保持稳定,尤其是外汇市场供求基本平衡,而这种平衡也延续到更多

2019-11-20 13:59:19

-

沪深两市两融余额连续54个交易日站在万亿元以上,

据东方财富数据统计显示,今年以来,截至3月25日,沪深两市两融余额连续54个交易日站在万亿元以上,其中,2月24日至3月13日,连续15个交易更多

2020-03-27 09:28:19

-

两市全天成交7479亿元 13只新股本周申购

上周(3月22日至26日)最后一个交易日A股强势反弹,两市全天成交7479亿元,北向资金全天净买入64 3亿元,当周累计净买入141 64亿元,连续三周更多

2021-03-29 08:28:26

中国市场网

中国市场网